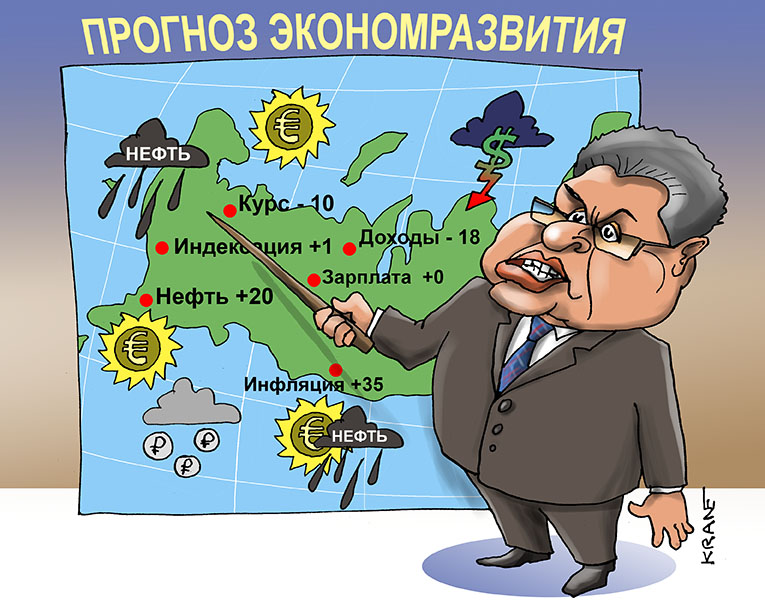

Очередной финансовый "прогноз" из пальца

Банкам придется формировать значительные резервы при любом из стресс-сценариев, вызванных кризисом и коронавирусом, считают в агентстве НКР. Кризисный вариант развития событий приведет к убыткам почти на 900 млрд руб.

Банкам придется формировать значительные резервы при любом из стресс-сценариев, вызванных кризисом и коронавирусом, считают в агентстве НКР. Кризисный вариант развития событий приведет к убыткам почти на 900 млрд руб.

Пандемия коронавируса и падение цен на нефть могут привести к повторению кредитных шоков 2008 и 2014 годов в российском банковском секторе, говорится в обзоре рейтингового агентства НКР, поступившем в РБК. Эксперты проанализировали влияние предыдущих кризисов на банки и смоделировали три возможных стресс-сценария для сектора.

ВЭП-Комментарий

|

Современные финансовые прогнозы - это издевательство над экономической наукой, финансовой математикой и математическим анализом. "Аналитики" жонглируют хоть миллиардами, хоть триллионами. Потому что (почему-то) в финансах так и не сложилось ни системы объективных законов, ни общепринятых правил, ни какой-либо ответственности за свои публичные "прогнозы". Хуже будет в кризис? Конечно хуже, это каждому понятно! Остается придумать только красивую цифру убытков, например, в 900 млрд. руб. и ты - финансовый аналитик! Такие аналитики есть даже в Банке России. Так в 2016 году ЦБ "прогнозировал" прибыль почти в 400 млрд. руб, а фактически показал убытки в 50 млрд. руб. Есть ли вообще какая-либо экономическая наука, как наука и финансовый анализ, как анализ, а не как интересные словосочетания? Или они просто не нужны? |

Самый умеренный из них потребует от банков практически удвоить резервы на возможные потери по ссудам и снизит прибыль на 10%. Если же шок будет серьезнее, банки по итогам года могут зафиксировать убыток в размере до 900 млрд руб. Аналитики берут за основу показатель прибыли до налогообложения.

"При реализации любого из сценариев банковский сектор сохранит существенный запас капитала", - подчеркивают эксперты. Однако они не исключают, что некоторым крупным банкам может понадобиться докапитализация.

По итогам прошлого года кредитные организации получили рекордную прибыль на уровне 2 трлн руб., хотя частично рост за последний год связан с техническими факторами, в частности переходом на новый стандарт отчетности МСФО 9. За последние шесть лет самый плохой финансовый результат банки показали в 2015 году - прибыль тогда составила 190 млрд руб.

В отличие от кризисов 2008 и 2014 годов причиной ухудшения ситуации в этом году стала не финансовая система, а реальный сектор, отмечают аналитики НКР. "Ситуация меняется стремительно, существует угроза серьезной рецессии в мировой экономике во втором квартале, но никакие цифры пока не доступны", - отмечает старший управляющий директор рейтингового агентства НКР Александр Проклов. Поэтому аналитики выбрали формат различных стресс-сценариев вместо прогноза.

Расчеты НКР основаны на результатах деятельности 100 крупнейших банков. На 1 февраля доля этих игроков на рынке составляла 88% совокупных активов сектора. Расчеты не учитывают возможные антикризисные меры со стороны регуляторов. Стресс-тестирование не моделирует последствия кризиса для каждого банка в отдельности.

Три сценария стресса

Согласно расчетам НКР, если острая фаза кризиса в экономике продлится в течение всего 2020 года, а негативные проявления сохранятся до конца следующего, эффект для банков будет сравним с событиями 2008 года. При реализации "кризисного" сценария ВВП России в 2020 году упадет на 6-7%, а в 2021-м экономика покажет восстановительный рост менее 1%. Убытки банковского сектора в этом году достигнут 869 млрд руб. (худший финансовый результат с 2012 года - на сайте ЦБ доступны данные только за этот период), а в 2021 году доналоговая прибыль едва превысит 230 млрд руб.

В "кризисном" сценарии банкам придется сформировать дополнительные резервы на уровне 2,02 трлн руб., следует из оценок НКР. При этом совокупный объем взвешенных по риску активов сократится примерно на 2,4%, до 81,9 трлн руб."Негативный" сценарий НКР предполагает, что острая фаза кризиса завершится уже в середине этого года, а отрицательные эффекты сохранятся еще на год. В таком случае ВВП России в 2020 году упадет на 4%, а в 2021-м вернется к росту на уровне 1-1,5%. Тогда банкам потребуется создать дополнительные резервы на 1,48 трлн руб., а убыток сектора в 2020 году составит 2 млрд руб. В 2021 году банки покажут доналоговую прибыль на уровне 930 млрд руб., как в 2016 году.

"Умеренный" сценарий не приведет к убыткам банковского сектора, но все равно потребует от игроков значительных усилий для поддержания качества портфелей, следует из расчетов агентства. Согласно этому сценарию, острая фаза кризиса и негативные проявления затронут только 2020 год. В этих условиях ВВП России все равно снизится на 2%, с восстановлением роста на 1,5-2% в 2021 году.

В таком стресс-сценарии прибыль составит 706 млрд руб. в 2020 году и 1,5 трлн руб. - в 2021-м.Как аналитики оценивают прочность банковАналитики НКР считают наиболее вероятной реализацию "умеренного" сценария. Неопределенность с развитием пандемии COVID-19 полностью не отменяет и остальные. Но даже в самом стрессовом сценарии достаточность капитала банковской системы снизится незначительно и не пробьет минимальные нормативы ЦБ.

Присваивать вероятности тем или иным сценариям сейчас преждевременно, хотя надо готовиться в том числе и к "жесткой посадке", считает старший кредитный эксперт Moody?s Ольга Ульянова. По ее словам, падение российской экономики даже на 2% уже можно считать "трудным испытанием для банковского сектора". Как отмечается в обзоре НКР, за последние годы российские банки существенно сократили валютное кредитование, а регулирование со стороны ЦБ ужесточилось. Тем не менее аналитики не исключают возникновения проблем у отдельных банков.

По словам Проклова, потребность в дополнительном капитале может возникнуть у банков с низким запасом капитала и высокой долей кредитов в портфеле, выданных заемщикам из наиболее уязвимых отраслей - транспорт, туризм, ресторанно-гостиничный бизнес. С негативным влиянием на капитал могут столкнуться и те, кто не специализировался на работе с корпоративными клиентами, предупреждает эксперт: "Не исключено, что при таком сценарии серьезное давление будет и на капитал розничных банков, что будет обусловлено ростом просрочки населения по потребительским кредитам". Банк России уже анонсировал послабления для банковского сектора и заемщиков.

Вмешательство регулятора возможно в каждом из трех стресс-сценариев, но "степень участия будет различной", отмечает Проклов. По оценкам НКР, докапитализация банков, аналогичная мерам 2014-2015 годов, возможна при реализации "кризисного" сценария.

Новость: Аналитики предупредили о "кредитном шоке" для банков из-за вируса и нефти

Источник: РБК: https://www.rbc.ru/finances/24/03/2020/5e78d48f9a794758a164cbe3